Pour partie, ce texte reprend les idées du précédent, et les réorganise pour une version plus condensée.

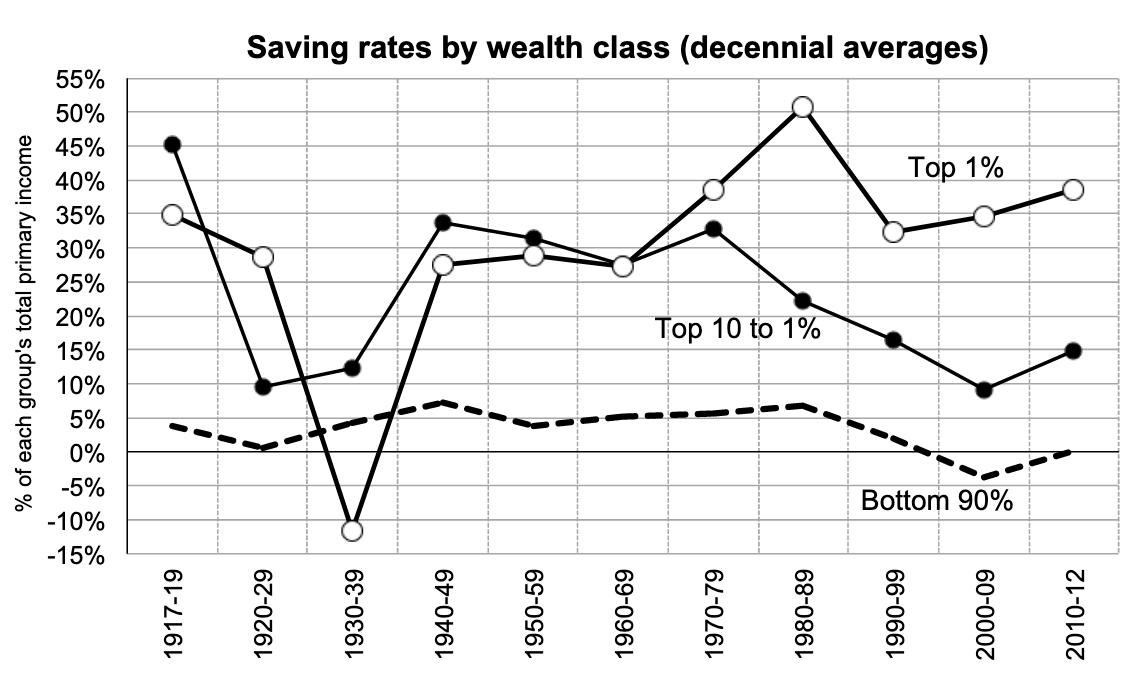

Dans les pays dits développés, l’inflation est maîtrisée depuis le milieu des années 1980. Les taux d’intérêt ayant été portés à un haut niveau par les banques centrales après 1979[1], le chômage a rapidement progressé, entraînant la baisse des salaires. Conséquence : moins de consommation ou alors à crédit, ce qui absorbe les liquidités[2]. Et puis la part des profits augmente, il devient donc plus rentable d’investir[3], et c’est autant de capital qui n’est pas épargné, et qui ne permettra donc pas de création monétaire[4]. Avec une demande intérieure faible, on peut exporter davantage des produits qui restent compétitifs malgré une monnaie forte, due à la réduction de l’inflation et des importations, et nécessaire aux investissements à l’étranger[5].

Pourquoi cette politique monétaire n’a pas été choisie plus tôt ? L’inflation avait ses avantages : facilités à investir pour les entreprises, apaisement des tensions sociales par le nivellement des salaires [en tout cas par l’équipement des ménages] et l’accès à la propriété, et dans un contexte de croissance les profits restaient corrects malgré le plein emploi. Mais dans les années 1970 les gains de productivités ne sont plus ce qu’ils étaient du temps de la mécanisation de l’agriculture, et la hausse du cours de l’énergie pousse à souhaiter une monnaie forte. En plus, cela permettra de rendre difficilement remboursables les emprunts souscrits par les pays du tiers-monde, et donc de pousser ces derniers à exporter leurs matières premières, diminuant par là même leur prix d’achat.

Leftöver Crack, Fuck World Trade, 2004

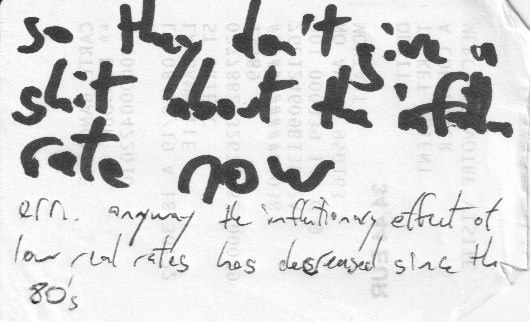

Et depuis ? Les taux d’intérêt ont baissé, mais on veille à ce que le chômage ne diminue pas trop : ainsi en 1994 la Réserve Fédérale restreint le crédit alors que l’économie américaine connaît une embellie. C’est une resucée du coup de 1979, car les pays asiatiques se trouvent en difficulté pour rembourser leurs emprunts, et assèchent les réserves en tentant de soutenir leurs monnaies[6] attaquées par les marchés spéculatifs. Après les attentats du 11 septembre 2001, la Fed maintient les taux d’intérêt très bas pendant 2 ans de crainte d’une chute de la confiance des consommateurs et des investisseurs, mais pour autant pas d’inflation : les pays asiatiques, au premier rang desquels la Chine, jouent sur la dévaluation de leur monnaie [et le maintien d’une faible consommation domestique] pour exporter massivement à bas coût des biens de consommation. Les devises étrangères obtenues viennent alimenter la bulle de crédits dans les pays occidentaux, qui finit par éclater en 2007.

En 2014, avec des taux d’intérêt pas loin du plancher, la BCE s’inquiète d’une inflation trop faible pour les investissements – et qui par ailleurs ne réduit pas le niveau d’endettement. Par l’achat de titres adossés à des actifs, elle tente d’inciter des banques devenues frileuses à prêter davantage. Faut-il comprendre les récentes annonces de réarmement comme une tentative de faire monter les prix ? Les dépenses militaires, inflationnistes[7], pourraient soulager les dettes publiques, devenues un tel poids dans le budget que les marchés en viennent à punir les politiques d’austérité visant à les rembourser.

Pris indépendamment du niveau des taux d’intérêt, un objectif d’inflation de 2% ne dit rien de l’incitation à emprunter. Une cible fixe peut réduire la spéculation et donc la fluctuation de l’indice des prix. Un taux d’inflation supérieur à zéro constitue une incitation à la consommation et/ou à l’investissement supérieure à l’incitation à la production, ce qui signifie que les gains de productivité ne doivent pas très recherchés, un résultat que l’on obtient par exemple avec des taux d’intérêt faibles – par lesquels les secteurs déjà bien implantés sont favorisés relativement aux secteurs innovants (les banques font davantage confiance aux premiers). Le dilemme étant alors qu’en favorisant l’épargne pour réduire les taux d’intérêt, on nuit probablement à la consommation, et donc à l’inflation. ![]()

![]()

Notes :

1. Les taux d’intérêt (et le chômage) ont commencé à monter au cours des années 1970, et les taux d’intérêt réels (inflation déduite) sont restés élevés au cours des années 1980.

2. La masse monétaire est résorbée quand les taux d’intérêts sont élevés. Elle augmente quand le volume des prêts est important.

3. Investir devient d’autant plus alléchant que les dividendes se font plus juteux, les bénéfices des entreprises n’étant que peu réinvestis, et quand ils le sont ils se concentrent davantage sur les équipements que sur les embauches.

4. De plus et peut-être surtout, là où la croissance, permise par la création monétaire, était nécessaire aux profits quand la part des salaires était élevée, ce n’est désormais plus le cas.

5. Les taux de profit sont plus intéressants dans les pays peu développés.

6. Les banques centrales de ces pays étaient tenues de soutenir leur monnaie dans le cadre d’accords passés avec le FMI. Il leur a été d’autant plus difficile de se défendre que le dollar était lui-même appuyé par les taux d’intérêt US réhaussés.

7. Toutes les principales guerres du XXème siècle ont été inflationnistes. D’une part les gouvernements ont financé leurs dépenses militaires par la création monétaire, et d’autre part ces dépenses militaires n’ont pas le même impact sur l’économie que les autres formes d’investissement : les tracteurs produisent de la richesse, les tanks en détruisent. Moins de production, plus de monnaie… c’est très propice à l’inflation, même si la destruction génère de la reconstruction. Par ailleurs, l’endettement des États en guerre constitue autant de créances donnant droit à une part des profits générés par la capital, contrairement à une crise économique qui détruit du capital et permet au taux de profit de redécoller. La solution inflationniste – par exemple avec une politique monétaire qui stimule la demande – permet à la fois de réduire le montant de la dette publique et de générer des profits en récupérant une part des salaires réels. Voir Paul Mattick, Economics, politics, and the age of inflation, p. 117. ![]()